در این مقاله به معرفی و بررسی ۱۰ سهام میپردازیم که در سبد سهام وارن بافت قرار دارند و وی توصیه میکند این سهامها را خریداری کرده و به عنوان سرمایهگذاری طولانی مدت، آنها را نگه دارید.

از وارن بافت افسانهای به عنوان یکی از تواناترین سرمایهگذاران جهانی و مدیران صندوق پوشش ریسک یاد میشود و به عنوان یکی از ثروتمندترین افراد دنیا، تکنیکهای مدیریت پول او توسط سرمایهگذاران و مدیران، مورد تکریم قرار میگیرد.

شرکت بِرکشایر هَتَوِی بر سهامهای با کیفیت متمرکز است و از بافت همواره به عنوان فردی یاد میشود که کورکورانه به دنبال گله نمیرود (صندوقهای پوشش ریسک یا صندوقهای پوششی که از آن با عنوان «پوشش سرمایه» نیز یاد میشود، حاملان سرمایهگذاری و ساختارهایی برای کسبوکار هستند که به سرمایهگذاران خود امکان حضور در طیف وسیعتری از موقعیتهای تجاری و سرمایهگذاری را میدهند).

فلسفه سرمایهگذاری وارن بافت

بافِت با جریانهای کوتاه مدت بازار سرمایه موافق نیست و هیچ گاه به دنبال هیجانات و نوسانات بی پایه و اساس نمیرود. به عنوان مثال وی از شورت اسکوئیز (هنگامی که بازار در وضعیت اشباع فروش قرار دارد و با انتشار خبر یا وقوع اتفاق خاصی، قیمتها سریعاً جهش میکنند و فروشندگان وارد ضرر میشوند) شرکت مطرح گیم اسپات که ضررهای هنگفتی برای مدیران صندوقهای پوشش ریسک مانند استیو کوهن و گابریل پلاتکین و چند فروشنده استقراضی (فروش استقراضی یا Short Selling به معنی فروش یک دارایی در قیمتهای بالاتر و خرید مجدد آن در قیمتهای پایینتر است) به ارمغان آورد، در امان ماند.

به طور مشابه، قیمت تعدادی از سهمهای شرکتهای سازنده خودروهای الکتریکی در سال ۲۰۲۱ هم صرفا با جو و بی هیچ پایه و اساسی و بدون فروش واقعی و در نظر نگرفتن تعداد خودروهای تحویل شده به مشتری اوج گرفتند. از سویی اما، بافت یکی از سهامداران بلند مدت شرکت چینی سازنده موتورهای الکترونیکی BYD Limited است.

در سال ۲۰۰۸، وی رقمی معادل ۲۳۲ میلیون دلار در این شرکت سرمایهگذاری کرد که این عمل، صرفاً در سال ۲۰۲۱ برای صندوق پوشش ریسک برکشایر هَتَوِی چیزی حدود ۲ میلیارد دلار سود به ارمغان آورد.

با وجود بحران فعلی بین روسیه و اوکراین، بافت از این فرصت به دست آمده استفاده کرد و طی تصمیمی عاقلانه، میلیونها عدد از سهمهای شرکت Occidental Petroleum (OXY) را خریداری کرد.

تا تاریخ ۱۷ مارس، ارزش سهمهای خریداری شده توسط بافت نزدیک به رقمی حدود ۷ میلیارد دلار است و اگر بافت در این قمار هم سر بلند بیرون بیاید، شرکت Occidental Petroleum هم به صرفاً یکی دیگر از سهامهای سودآور سبد سهام (پورتفوی) این میلیارد آمریکایی تبدیل خواهد شد.

برخی از قابل توجه ترین سهامی پرتفوی ۳۳۱ میلیارد دلاری وارن بافت عبارتند از Apple Inc. (NASDAQ: AAPL)، شرکت Bank of America (NYSE: BAC) و Amazon. com (NASDAQ: AMZN) و تعدادی دیگر که در ادامه مقاله به آنها پرداختهایم.

ما از پرتفوی Q4 2021 برکشایر هتوی وارن بافت برای این بررسی استفاده کردهایم و اوراقهای بهاداری که این میلیاردر طی بیش از یک دهه سهمی در آنها داشته و نگه داشته است را برای شما انتخاب کرده و در این مقاله آوردهایم.

۱۰ تا از بهترین سهامهای بازار که بهتر است برای حداقل یک دهه خریداری کرده و نگه دارید (با استناد به وارن بافت).

دقت داشته باشید که NYSE مخفف بورس اوراق بهادار نیویورک است و نوشته مقابل آن، نماد شرکت مورد نظر در بورس اوراق بهادار نیویورک. NASDAQ (نزدک) نیز مخفف شدهی انجمن ملی بها گذاری خودکار سهام توسط دلالهای سهام است.

۱۰. DaVita Inc. (NYSE: DVA)

تعداد صندوقهای پوشش ریسک دارند این سهام: ۳۲

DaVita Inc. (NYSE: DVA) با داشتن شبکهای از مراکز دیالیز کلیه برای بیمارانی که از این عارضه مزمن کلیه رنج میبرند است و خدمات آزمایشگاهی مرتبط با این بیماری را برای بیماران فراهم میآورد. این شرکت در سال ۱۹۹۴ تاسیس شده و مقر آن در شهر دِنِوِر ایالت کلرادو قرار دارد.

DaVita Inc. (NYSE: DVA) از سه ماهه چهارم سال ۲۰۱۱ در پرتفوی وارن بافت پدیدار شده است. در سه ماهه چهارم سال ۲۰۲۱، بافت صاحب بیش از ۳۶ میلیون عدد سهم از DaVita Inc. (NYSE: DVA) است که اکنون ارزشی معادل ۴.۱۰ میلیارد دلار دارند.

در گزارش درآمد سه ماهه چهارم سال که در روز ۱۰ فوریه منتشر شد DaVita Inc. (NYSE: DVA) سود به ازای هر سهم (EPS) ای معادل ۲.۰۲ دلار ثبت کرد که ۰.۲۲ دلار بالاتر از مقداری بود که همگان انتظار داشتند. در آمد این شرکت در این سه ماهه سال رقمی معادل ۲.۹۴ میلیارد دلار بود که از پیشبینیهای بازار هم با تفاوتی معادل حدود ۳۰ میلیون دلار فراتر رفت.

در روز ۵ ژانویه، یکی از تحلیلگران به نام دیوید مکدانلد، قیمت هدف DaVita Inc. (NYSE: DVA) را از ۱۱۴ دلار به ۱۲۵ دلار افزایش داد و از این شرکت به عنوان یک تحقیق عظیم در بخش خدمات سلامتی یاد کرد و شاخص رتبهبندی سهام آن را روی هولد (نگهداری) قرار داد.

این تحلیلگر همچنین خاطر نشان شد که انعطاف پذیری قدرتمند اقتصادی DaVita Inc.، به فعالیتهای ادغامگرایی و مالکیتی خواهد انجامید و شاخص ارزش گزاری ریسک در برابر پاداش این گروه را نیز روی عنوان جذاب قرار داده است.

در مجموع ۳۲ صندوق پوشش ریسک نسبت به DaVita Inc. (NYSE: DVA) تا انتهای دسامبر ۲۰۲۱ خوش بین بودهاند. تعداد این صندوقها در سه ماهه قبلی ۳۹ تا بود. Capital Management Gates یکی از سهامداران قابل توجه این شرکت است که تعداد ۱.۶۰ میلیون سهم از این شرکت را با ارزش بیش از ۱۸۲ میلیون دلار در اختیار دارد.

علاوه بر Apple Inc. (NASDAQ: AAPL)، Bank of America (NYSE: BAC) و Amazon. com (NASDAQ: AMZN)، صندوقهای پوشش ریسک ممتاز هم در حال سرمایهگذاری در DaVita Inc. (NYSE: DVA) هستند.

۹. U.S. Bancorp (NYSE: USB)

تعداد صندوقهای پوشش ریسک دارنده این سهام: ۴۶

وارن بافت از مدتها قبل یکی از سهامداران U. S. Bancorp (NYSE: USB) بوده است که بخشی از خرید خود از سهام این شرکت را در سه ماهه آخر ۲۰۱۰ انجام داده است.

وی موقعیت خود را از نظر تعداد سهم را به تدریج در طی سالیان در U. S. Bancorp (NYSE: USB) افزایش داده است و با استناد به اسناد اوراق بهادار سه ماهه چهارم، بافت صاحب دقیقاً ۱۲۶.۴ میلیون عدد سهم از این شرکت است که ارزشی معادل ۷.۱۰ میلیارد دارند و این تعداد سهم ۲.۱۴ درصد از کل پرتفوی وارن را تشکیل میدهد. U. S. Bancorp (NYSE: USB) یک شرکت هلدینگ خدمات اقتصادی است که خدمات بانکداری، مدیریت سرمایهگذاری و پشتیبانی شرکتی را ارائه میدهد.

در روز ۱۴ فوریه، کن اوسدین، یکی از تحلیلگران Jefferies شاخص رتبهبندی ارزش سهام این شرکت را از خرید (Buy) به هولد (نگه داشتن) تنزل داد و قیمت هدف آن را از ۶۶ دلار روی ۶۴ دلار قرار داد. مدلهای تنظیم شده توسط وی برای پیشبینی درآمد این شرکت هم شامل ۵ افزایش نرخ طی سال ۲۰۲۳ میشوند.

این تحلیلگر پیشتر نیز به سرمایهگذران گفته بود بود که نرخهای بالاتر در U.S. Bancorp (NYSE:USB) سود کاهش یافتهای نسبت به سهمها میدهند و با توجه به تاریخچه بازخریدهای این شرکت، این شرکت نسبت به رقبایش رشد دستمزد آرامتری دارد.

U. S. Bancorp (NYSE: USB) در تاریخ ۱۵ مارس، سود سهام سه ماههای معادل ۰.۴۶ دلار اعلام کرده است و قرار است این سود در ۱۵ آوریل به سهامداران این شرکت پرداخت شود.

در میان صندوقهای پوشش ریسکی که توسط Insider Monkey دنبال شدهاند، First Eagle Investment Management یکی از سهامداران پای ثابت U. S. Bancorp (NYSE: USB) با ۹.۴۵ میلیون سهم که ارزشی معادل ۵۳۱.۲ میلیون دلار دارند، میباشد. در مجموع ۴۶ صندوق پوشش ریسک تا انتهای دسامبر نسبت به این سهام خوش بین بودهاند.

اینجا میتوانید چیزی که Mairs & Power درباره U. S. Bancorp (NYSE: USB) در نامه سرمایهگذاری سه ماهه چهارم سال ۲۰۲۰ خود گفتهاند را بخوانید:

از طرفی دیگر، بزرگترین دلیل کاهش موجودی صندوق ما در سال ۲۰۲۰، U.S. Bancorp (NYSE: USB) بوده است (منظور این است که بزرگترین خرید این شرکت، سهام U.S. Bancorp (NYSE: USB) بوده است). مانند تمام بانکها، U. S. Bancorp نیز از طرف نرخ علاقه دشوار و نگرانیهای چرخه اعتبار آسیب دیده است. ما باور داریم بانکها به اندازهای قدرتمند هستند که از رکود فعلی جان سالم به در ببرند و همچنان یکی از جذابترین موقعیتهای سرمایهگذاری بازار باقی میمانند.

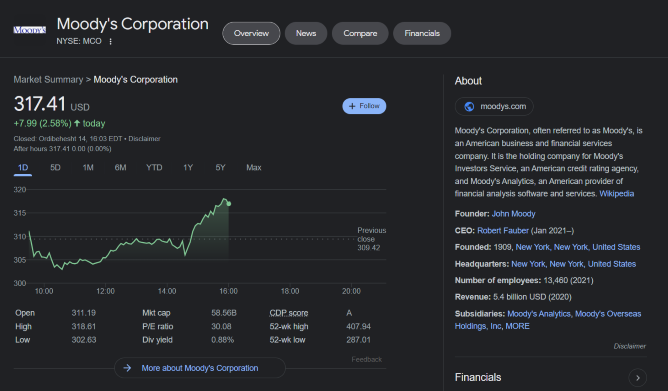

۸. Moody’s Corporation (NYSE: MCO)

تعداد صندوقهای پوشش ریسک دارنده این سهام: ۵۸

Moody’s Corporation (NYSE: MCO) شرکتی است که در حوزه اعتبار گذاری اوراق قرضه فعالیت میکند و خدمات ارزیابی تعهدهای مالی هم افزون بر انتشار نتایج اعتبارسنجی خود نیز انجام میدهند. وارن بافت از سه ماهه چهارم سال ۲۰۱۰ در Moody’s Corporation (NYSE: MCO) سرمایهگذاری کرده است.

در اسناد 13F سه ماهه چهارم ۲۰۲۱، مشخص شد که صندوق بافت ۲۴.۶ میلیون عدد سهم Moody’s Corporation (NYSE: MCO) را خریداری کرده است که ارزشی معادل ۹.۶ میلیون دلار دارند و ۲.۹۱ درصد از مجموع سرمایهگذاریهای سه ماهه چهارم برکشایر هتوی را تشکیل میدهند.

در تاریخ ۱۰ فوریه، Moody’s Corporation (NYSE: MCO) سود سهم ۰.۷۰ دلاری به ازای هر سهم اعلام کرد که نسبت به سود سهام قبلی اعلام شده از سوی این شرکت که ۰.۶۲ دلار بود، ۱۲.۹ درصد افزایش داشته است. این سود سهام در تاریخ ۱۸ مارس به سهامداران این شرکت پرداخت خواهد شد.

ارزش سهام Moody’s Corporation (NYSE: MCO) حدود ۴.۶ درصد در ۱۰ مارس و پس از انتشار راهنمایی برای سه ماهه اول (با توجه به نزول ارزش سهام آن) توسط این شرکت که مورد توجه هم قرار نگرفت، درآمد آن مسیری که یک تحلیلگر نه چندان متبحر هم میتوانست تخمین بزند را پیش گرفت.

(NYSE: MCO) Moody’s Corporation راهنمای سود به ازای سهمی متناسب با سه ماهه اول منتشر کرد که ارزش سهام این شرکت را ۲.۵۰ الی ۳.۰۰ دلار در نظر گرفته بود که این ارقام، کمتر از میزان مورد انتظار ۳.۳۷ دلاری بازار بودند. هرچند این شرکت به سرمایهگذاران میان مدت خود اطمینان خاطر داد که درآمد این شرکت حداقل ۱۰ درصد افزایش خواهد یافت و EPS آن هم با رشدی زیاد، به عددی دو رقمی خواهد رسید.

کوین مکوی، تحلیلگر Credit Suisse، قیمت هدف (Moody’s Corporation (NYSE: MCO را از ۳۹۵ دلار به ۴۱۵ دلار کاهش داده است و شاخص رتبهبندی آن را روی عملکرد بهتر از انتظار قرار داده است. این تحلیلگر به معامله گرانی (تریدرهایی) که قصد سرمایهگذاری بلند مدت دارند توصیه کرده است که از فرصت پیش آمده و کاهش قیمت به وجود آمده استفاده کنند و سهام (Moody’s Corporation (NYSE: MCO را خریداری کنند. وی همچنین خاطر نشان شد که قطع صدور سهام به وجود آمده ناشی از بحران اوکراین، پیشبینیهای وی را تحت تاثیر قرار نخواهد داد.

با استناد به پایگاه دادههای (دیتابیس) سه ماهه چهارم Insider Monkey، تعداد ۵۸ صندوق پوشش ریسک نسبت به Moody’s Corporation (NYSE: MCO علاقه نشان دادهاند و در مجموع ۱۶.۸۵ میلیارد دلار در این شرکت سهم داشتند. TCI Fund Management یکی از سهامداران قابل توجه این شرکن است که ۶.۵ میلیون سهم دارد که ارزشی معادل ۲.۵ میلیارد دلار دارند.

۷. Procter & Gamble (NYSE: PG)

تعداد صندوقهای پوشش ریسک دارنده این سهام: ۶۷

شرکت Procter & Gamble (NYSE: PG) یک تولید کننده چند ملیتی و فروشنده محصولات بستهبندی شده به مصرف کندگان است. این شرکت در پرتفوی 13F برکشایر هتوی وارن بافت برای مدت زمانی بیش از یک دهه قرار داشته است، هر چند این میلیاردر چندباری میزان سرمایهگذاری خود را تغییر داده است. با استناد به Q4 2021، بافت صاحب ۳۱۵,۴۰۰ سهم از شرکت The Procter & Gamble (NYSE: PG) است که ارزشی معادل ۵۱.۵ میلیون دلار دارد.

در تاریخ ۱۵ مارس، سهامهای تولید کننده کالاهای اساسی برای مصرف کننده، با توجه به روند نزولی قیمت نفت و ورود شاخص قیمت تولید کننده در قیمتی کمتر از آنچه انتظار میرفت، سود کردند و ارزششان افزایش یافت. شرکت Procter & Gamble (NYSE: PG) هم در این بازه با سودی ۳.۱ درصدی از سایر رقبا پیشی گرفت.

استیو پاورز تحلیلگر بانک دویچه (Deutsche) در تاریخ ۱۶ مارچ هدف (تارگت) قیمت Procter & Gamble (NYSE: PG) را از ۱۷۹ دلار به ۱۷۳ دلار کاهش داد و پس از ملاقاتی با مدیریت شرکت (که به گفته استیو علیرغم نوسان کوتاه مدت بازار و جریاناتی که اخیراً پیش آمده بود مطمئن به نظر میآمد) شاخص رتبهبندی این سهم را روی خرید (Buy) نگه داشت.

با استناد به اطلاعات موجود در اسناد سه ماهه چهارم Insider Monkey، حدود ۶۷ صندوق پوشش ریسک پوزیشن لانگ در شرکت The Procter & Gamble (NYSE: PG) داشتند که در سه ماهه قبلی سال تعداد صندوقهای پوشش ریسک دارنده آن ۶۹ عدد بود. راجیو جین از GQG Partners بیشترین سهم را دری این شرکت در اختیار داشت که تعداد ۷.۵ سهم و به ارزش ۱.۲ میلیارد دلار است.

۶. کوکا کولا (Coca-Cola)

تعداد صندوقهای پوشش ریسک دارنده این سهام: ۷۰

Coca-Cola (NYSE: KO) یک شرکت چند ملیتی تولید محصولات الکلی و غیرالکلی است که یکی از سرمایهگذاریهای طولانی مدت وارن بافت است و از سه ماهه چهارم سال ۲۰۱۰ در پرتفوی او قرار دارد. اسناد اوراق بهادار سه ماهه چهارم سال ۲۰۲۱ نشان میدهند که بنیاد بافت ۴۰۰ میلیون سهم از شرکت Coca-Cola را دارا است که ارزشی معادل ۲۳.۶ میلیون دارند که ۷.۱۵ درصد از کل اوراق بهادار این شرکت را تشکیل میدهند.

شرکت کوکا کولا در تاریخ ۱۷ مارس برنامههایش برای تداوم بازخرید سهامهایش در سال ۲۰۲۲ را اعلام کرد و میزان سرمایهای که برای بازخرید سهامهایش در این سال در نظر گرفته است، ۵۰۰ میلیون دلار است. علاوه بر این، Coca-Cola (NYSE: KO) تایید کرد که امسال هم برای ۶۰ امین سال متوالی سود بر سهام خود را به سهامدارانش پرداخت خواهد کرد و که این مورد سود سه ماهه را به ازای هر سهم حدوداً ۵ درصد و از قیمت ۰.۴۲ به ۰.۴۴ افزایش داده است.

این سود در تاریخ ۱ آوریل به سهامداران قابل پرداخت است. طبق اسناد سه ماهه چهارم سال ۲۰۲۱ این شرکت، ۶۷ صندوق پوشش ریسک در شرکت کوکا کولا پوزیشنهای لانگ داشتند که این عدد در سه ماهه قبلی آن معادل ۶۱ صندوق بود. گروه سرمایهگذاری Citadel یکی از سهامداران همیشگی این شرکت است که ۱۰.۶ میلیون سهم به ارزش ۶۳۲.۶ میلیون دلار در اختیار دارد.

شرکت Coca-Cola (NYSE: KO) هم درست مانند Apple Inc، Bank Of America، و Amazon در بین سرمایهگذاران موسسهای، در حال دریافت ترکشن است (کشش یا ترکشن نرخی است که یک کسب و کار یا استارتپ بابت ارائه ارزش پیشنهادی خود به مشتری، از آن کسب درآمد میکند).

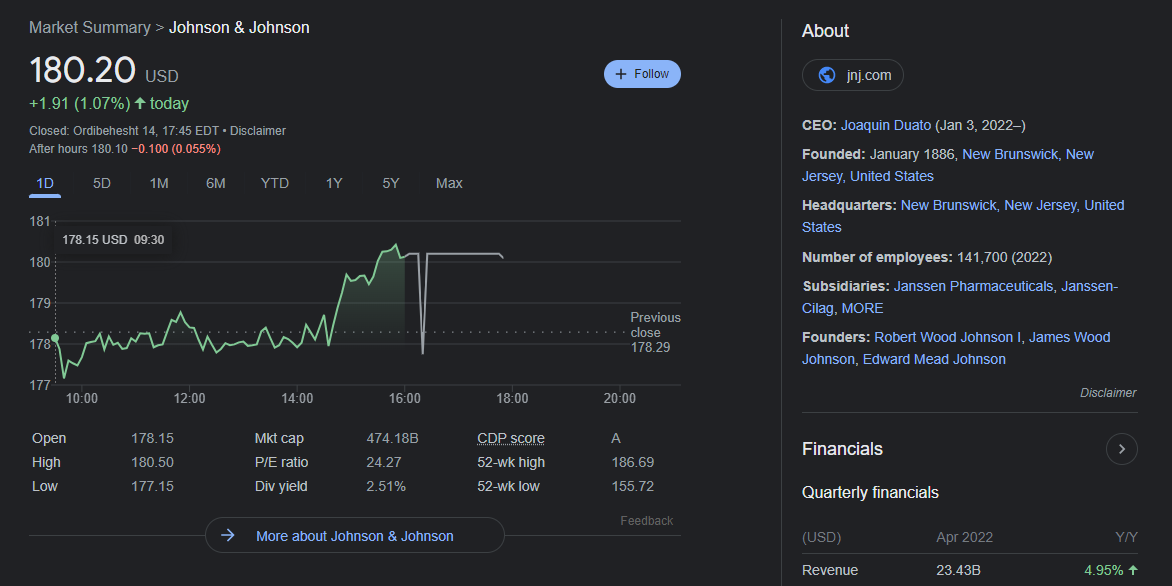

۵. (Johnson & Johnson (NYSE: JNJ

تعداد صندوقهای پوشش ریسک دارنده این سهام: ۸۳

Johnson & Johnson (NYSE: JNJ) نیز یک شرکت چند ملیتی است که در حوزههای سلامت، داروسازی و تولید تجهیزات پزشکی فعالیت دارد. بیش از یک دهه است که وارن بافت در Johnson & Johnson (NYSE: JNJ) سرمایهگذاری کرده است و طبق اسناد سه ماهه چهارم سال ۲۰۲۱، وی ۳۲۷,۱۰۰ سهم در این شرکت دارد که ارزششان نزدیک به ۵۶ میلیون است.

در تاریخ ۱۶ مارس، تحلیلگر Bernstein به نام لی همبرایت، ارزش Johnson & Johnson (NYSE: JNJ) را از درجه عملکرد فراتر از انتظار، به عملکرد در حد انتظار بازار، تنزل داد و هدف قیمتی آن را از ۱۸۰ دلار به ۱۸۳ دلار افزایش داد. این تحلیلگر همچنین بیان کرد از آنجایی که طی سالیان بعدی، فرانچایزهای بزرگ دیگر هم با چالشهای نبود انحصار مواجه خواهند شد، کسب و کار دارویی Johnson & Johnson (NYSE: JNJ) با سربالاییهای متعدد و چالشهای بسیاری دست و پنجه نرم خواهد کرد.

مجموعا ۸۳ صندوق پوشش ریسک در سه ماهه چهارم ۲۰۲۱ نسبت به Johnson & Johnson (NYSE: JNJ) خوشبین هستند که این عدد ۵ تا از تعداد صندوقهای پوشش ریسک در سه ماهه قبلی کمتر است. Fundmith LP با اختلاف سهامدار عمده این شرکت است که ۷.۲ میلیون سهم به ارزش ۱.۲ میلیارد دلار در اختیار دارد.

۴. General Motors (NYSE: GM)

تعداد صندوقهای پوشش ریسک دارنده این سهام: ۸۳

General Motors Company (NYSE: GM) یک شرکت تولید کننده خودرو در ایالت میشگیان است که خودروها و لوازم جانبی خود را در سرتاسر آمریکای شمالی، خاورمیانه، آفریقا، آمریکای جنوبی، آمریکا و چین عرضه میکند پوزیشن General Motors Company (NYSE: GM) برکشایر هتوی به سه ماهه اول ۲۰۱۲ بر میگردد و در سه ماهه چهارم سال ۲۰۲۱، این صندوق پوشش ریسک سهمهایی به ارزش مجموعاً ۳.۵ میلیارد دلار در اختیار دارد که ۱.۰۶ درصد کل پرتفوی این صندوق را تشکیل میدهد.

در تاریخ ۱۵ مارس، تحلیلگر Jefferies به نام فیلیپه هوخویز، هدف قیمتی General Motors Company (NYSE: GM را از ۵۳ دلار به ۴۴ دلار کاهش داد و شاخص رتبهبندی سهام این شرکت را روی هولد (نگه داشتن) قرار داد. این تحلیلگر با در نظر گرفتن محیط تورمی-رکودی در بخش خودرو در آینده نزدیک این کار را انجام داده است. وی همچنین تخمینهای خود را با توجه به چالشهای زنجیره توزیع، قیمت اولیه بیشتر و همچنین قیمت محصولات و امکان از بین رفتن تقاضا انجام داده است.

شرکت Harris Associates بزرگترین سهامدار General Motors Company (NYSE: GM) است که ۳۳.۴ میلیون سهم به ارزش ۱.۹۶ میلیارد دلار در اختیار دارد. در مجموع تا انتهای ماه دسامبر، ۹۰ صندوق پوشش ریسک نسبه به این سهام نظر مثبتی داشتند.

۳. Wells Fargo & Company (NYSE: WFC)

تعداد صندوقهای پوشش ریسک دارنده این سهام: ۹۴

Wells Fargo & Company (NYSE: WFC) یک شرکت خدمات اقتصادی چند ملیتی است که مقر آن در سان فرانسیسکو کالیفرنیا قرار دارد. این سهام از سه ماهه چهارم سال ۲۰۱۰ جزو سهامهای پرتفوی وارن بافت بوده است. هرچند این سرمایهگذار افسانهای اصلاحهای عظیمی روی سهمهای خود انجام داده است. برکشایر هتوی هنوز هم ۶۷۵,۰۵۴ عدد سهم از سهام Wells Fargo & Company (NYSE: WFC) دارا است که ارزشی معادل ۳۲.۲ میلیون دلار دارند.

در تاریخ ۲۵ ژانویه، Wells Fargo & Company (NYSE: WFC) اعلام کرد از این پس سود بر سهام سه ماههی ۰.۲۵ دلاری به ازای هر سهم به سهامدارانش پرداخت خواهد کرد که نسبت به سود ۰.۲۰ دلاری که قبلاً پرداخت میکرد، ۲۵ درصد افزایش داشته است. این سود در تاریخ ۱ مارس به سهامداران این شرکت پرداخت شده است.

تحلیلگر بانک دویچه؛ مت او کانر، شاخص رتبهبندی ارزش این شرکت را روی خرید (Buy) قرار داده است و عقیده دارد Wells Fargo & Company (NYSE: WFC) به عنوان یک سرمایهگذاری کوتاه مدت گزینه مناسبی است و شواهدی مبنی بر افزایش ارزش داراییهای کلی شرکت وجود دارد که احتمالاً در ماه آینده خبر آن اعلام خواهد شد.

مجموعا ۹۴ صندوق پوشش ریسک پوزیشنهای لانگ در Wells Fargo & Company (NYSE: WFC) باز کردهاند که در مقایسه با سه ماهه قبلی، تعداد صندوقها ۶ عدد افزایش یافته است. Eagle Capital Management بزرگترین سهامدار این شرکت است که بیش از ۲۰ میلیون سهم به ارزش ۹۶۱.۴ میلیون دلار در اختیار دارد.

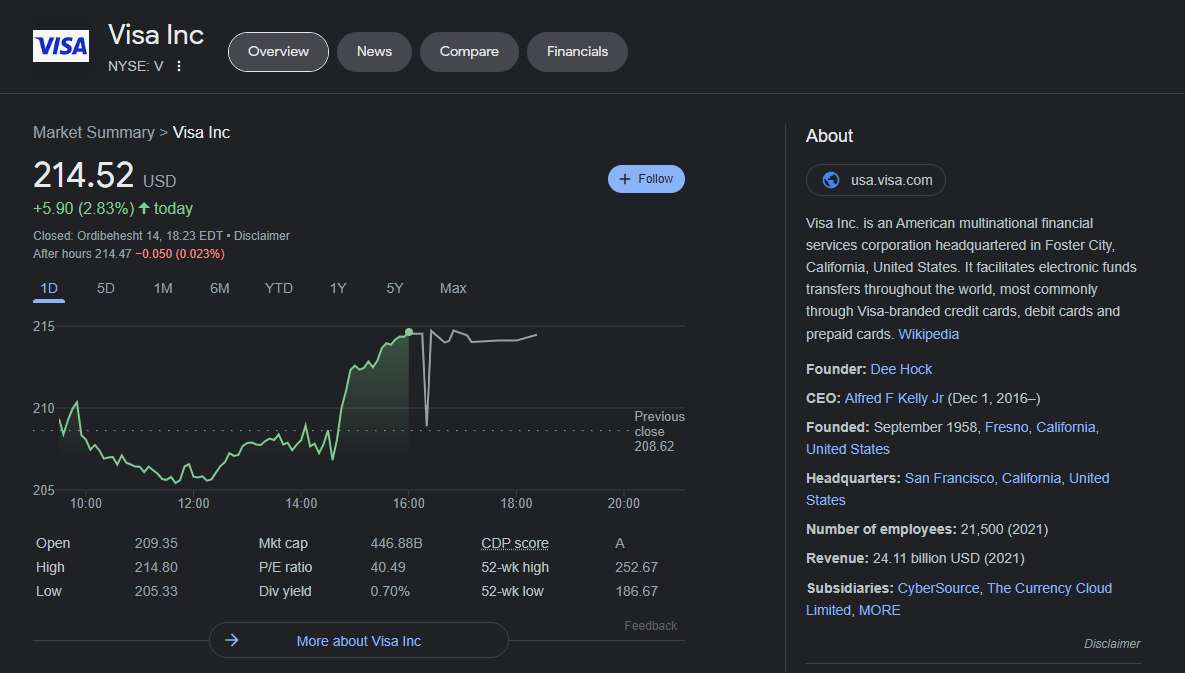

۲. Visa Inc. (NYSE: V)

تعداد صندوقهای پوشش ریسک دارنده این سهام: ۱۴۲

بافت داراییهای خود در Visa Inc. (NYSE: V) را در سه ماهه چهارم ۲۰۲۱ حدود ۱۴ درصد افزایش داد و سهام این شرکت را از سه ماهه سوم سال ۲۰۱۱ در پرتفوی خود دارد. وارن بافت ۸.۲ میلیون عدد سهم از شرکت Visa Inc. (NYSE: V) را تا سه ماهه چهارم سال ۲۰۲۱ در اختیار داشته است که ارزشی معادل ۱.۷۹ میلیارد دلار دارند.

Visa Inc. (NYSE: V) یک شرکت تکنولوژی پرداخت چند ملیتی است که مقر آن در سانفرانسیسکو کالیفرنیا قرار دارد. Visa Inc. (NYSE: V) خدمات خود را در روسیه متوقف کرد و اعلام کرد که ۵ درصد از درآمد خالص این شرکت در سال ۲۰۲۱ از روسیه و اوکراین کسب شده است.

در تاریخ ۲۷ ژانویه، Visa Inc. (NYSE: V) اعلام کرد از این پس سود بر سهام سه ماهه ۰. ۳۷۵ دلاری به ازای هر سهم و در کنار سود بر سهام قبلی که در ۱ مارس توزیع شده بود پرداخت میکند. در تاریخ ۱۳ دسامبر ۲۰۲۱ هم هیئت مدیره این شرکت بودجه ۱۲ میلیارد دلاری بازخرید سهم را اعلام کرد.

تحلیلگر گروه اقتصادی Erste به نام هانس اِنگل، در تاریخ ۹ فوریه، شاخص رتبهبندی ارزش سهام شرکت Visa Inc. (NYSE: V) را از خرید (Buy) به هولد تغییر داد. این تحلیلگر همچنین خاطر نشان کرد که حجم معاملههای Visa Inc. (NYSE: V) با بازگشت و بهبود وضعیت سفرهای بینالمللی، افزایش خواهد یافت.

با استناد به پایگاهدادههای Insider Monkey، ۱۴۲ صندوق پوشش ریسک پوزیشنهای لانگ در Visa Inc. (NYSE: V باز کردهاند که این عدد در سه ماهه قبلی، ۱۴۳ عدد بوده است. TCI Fund Management بزرگترین سهامدار این شرکت است که بیش از ۲۳ میلیون سهم با ارزشی معادل ۵ میلیارد دلار دارد.

۱. Mastercard Incorprated (NYSE: MA)

تعداد صندوقهای پوشش ریسک دارنده این سهم: ۱۴۴

Mastercard Incorprated (NYSE: MA) یکی از قدیمیترین پوزیشنهای وارن بافت است که این میلیاردر اولین بار در سه ماهه اول سال ۲۰۱۱ در این شرکت سرمایهگذاری کرده است. در چهارمین سه ماهه سال ۲۰۲۱، برکشایر سهم خود را در Mastercard Incorprated (NYSE: MA) حدود ۸ درصد کاهش داد و حدود ۴ میلیون سهم به ارزش ۱.۴ میلیارد دلار نگه داشته است.

در تاریخ ۷ مارس، Mastercard Incorprated (NYSE: MA) اعلام کرد که یک همکاری ۵ ساله بینالمللی با شرکت فینتک Zeta خواهد داشت (به معنای کاربرد نوآورانه فناوری در ارائه خدمات مالی است. فینتک معادل Financial technology یا FinTech صنعتی در فضای اقتصادی است و به کمپانیهایی اشاره دارد که با کاربرد تکنولوژی تلاش میکنند خدمات مالی را کارآمدتر کنند.

شرکتهای فعال در زمینه فناوریهای مالی عموماً استارتآپهایی هستند که تلاش میکنند خودشان را در سیستمهای مالی جا بیندازند و شرکتهای سنتی را به چالش بکشند). شرکت Zeta در پردازش کارتهای اعتباری نسل بعدی تخصص دارد. این دو شرکت قرار است با همکاری هم کارتهای اعتباری مدرن زتا را به بانکها و فینتکهای سراسر جهان عرضه کنند. این کارتها از طریق صدور دیجیتال و به همراه کارت مشتریان Mastercard Incorprated (NYSE: MA) عرضه خواهند شد.

Mastercard Incorprated (NYSE: MA) در تاریخ ۸ فوریه، اعلام کرد سود سهام سه ماهه ۰.۴۹ دلاری به ازای هر سهم پرداخت خواهد کرد که این سود در تاریخ ۹ مه به سهامداران این شرکت پرداخت خواهد شد.

ایوان فاینسث؛ تحلیلگر Tigress Financial، هدف قیمیتی Mastercard Incorprated (NYSE: MA) را از ۴۶۰ دلار به ۴۷۲ دلار افزایش داده است و شاخص رتبهبندی ارزش سهام آن را نیز روی خرید شدید (Strong Buy) قرار داده است. این رتبهبندی با توجه به نتایج قدرتمند این شرکت در سه ماهه چهارم سال گذشته انجام شده است. نتایج قدرتمند Mastercard Incorprated (NYSE: MA) علیرغم جریان امیکرون، قوی باقی ماند.

شرکت مدیریت سرمایه Akre هم تا سه ماهه چهارم ۲۰۲۱، بزرگترین سهامدار Mastercard Incorprated (NYSE: MA) با تعداد سهمهای ۵.۸ میلیون واحد و به ارزش ۲.۱۰ میلیارد دلار است. در مجموع ۱۴۴ صندوق پوشش ریسک پوزیشنهای لانگ روی شرکت Mastercard Incorprated (NYSE: MA) تا انتهای دسامبر سال ۲۰۲۱ باز کرده بودند.

دیدگاه ها